जवळपास प्रत्येकजण कुठल्या-ना-कुठल्या कारणासाठी कर्ज घेत असल्याच्या या काळात एक चांगला क्रेडिट स्कोअर राखणे हे अत्यंत महत्त्वाचे ठरू लागले आहे. क्रेडिट स्कोअर हा तीन अंकी क्रमांक आहे, जो एखाद्याची पत दर्शवतो. क्रेडिट ब्युरोकडून मोजण्यात येणारा एखाद्या व्यक्तीचा क्रेडिट स्कोअर कर्ज देणाऱ्या संस्थांकडून त्यांना दर महिन्याला उपलब्ध करून देण्यात आलेल्या माहितीवर आधारित असतो. हा स्कोअर कर्ज हाताळणीतील व्यक्तीच्या रेकॉर्ड प्रतिबिंबित करतो.

एक चांगला क्रेडिट स्कोअर तुम्ही ज्या कर्जासाठी अर्ज करता ते वेगाने मान्य होईल आणि बाजारातील सर्वोत्तम व्याजदर तुम्हाला उपलब्ध आहे याची काळजी घेतो. जवळपास प्रत्येक व्यक्ती कुठल्या-ना-कुठल्या प्रकारच्या कर्जासाठी अर्ज करत असतानाच्या काळात, एक चांगला क्रेडिट स्कोअर व्याजदरात तुमचे लाखो रूपये वाचवू शकतो.

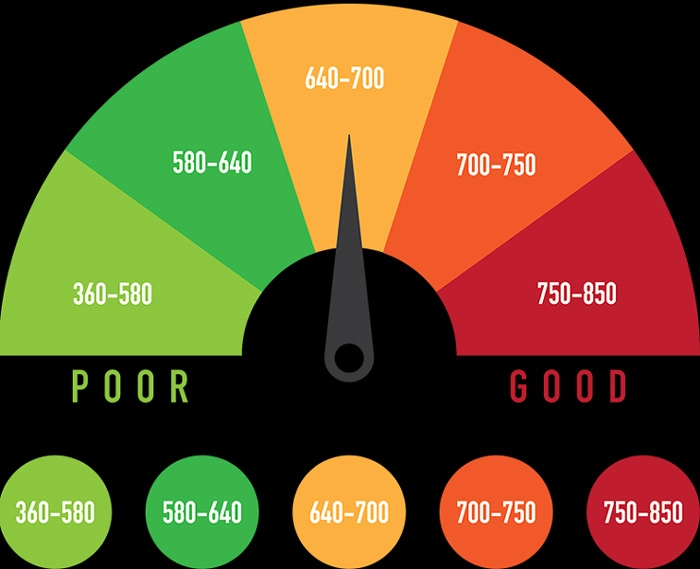

कोणत्याही कर्जासाठी अर्ज करण्यापूर्वी तुम्ही सिबिल, इक्विफॅक्स, एक्स्पेरियन किंवा क्रिफ हायमार्क या भारतातील चार क्रेडिट ब्युरोंपैकी एकाकडे तुमचा क्रेडिट स्कोअर शोधून काढण्यासाठी आणि क्रेडिट रिपोर्ट मिळवण्यासाठी अर्ज केला पाहिजे. सरासरी क्रेडिट स्कोअर ३०० ते ९०० पर्यंत असतो. मोठ्या प्रमाणावरील कर्जे अशा लोकांना दिली जातात, ज्यांचा क्रेडिट स्कोअर ७५० पेक्षा अधिक आहे. तुमचा क्रेडिट स्कोअर कमी असल्यास कर्जासाठी अर्ज करण्यापूर्वी तो सुधारण्यासाठी प्रयत्न करणे महत्त्वाचे ठरते.

तुमचा स्कोअर सुधारण्यासाठी

१. तुमचा रिपोर्ट पाहा: तुम्ही नजीकच्या भविष्यात कर्जासाठी अर्ज सादर करण्याच्या विचारात असाल तर नियमित अंतराने तुमचा क्रेडिट स्कोअर पाहणे उत्तम ठरेल. तज्ञांच्या सल्ल्यानुसार, क्रेडिट रिपोर्ट्स महिन्यातून एकदा किंवा किमान तीन महिन्यांतून एकदा असे पाहणे आवश्यक आहे.

२. मागील चुका सुधारा: कर्ज बुडवण्याची अनेक कारणे असू शकतात. उपचारात्मक गोष्टी म्हणजे एक अंदाजपत्रक तयार करणे आणि त्यानुसार काम करणे किंवा बँकेला कोणत्याही आर्थिक अडचणी असल्यास त्याची माहिती देणे आणि सुधारित पेमेंट तारीख मागणे, जेणेकरून इएमआय कमी होईल आणि कर्जाचा कालावधी वाढेल.

३. क्रेडिट इतिहास तयार करा: एखादे कर्ज उत्पादन पूर्वी वापरलेले नसल्यास तुमचा क्रेडिट स्कोअर वाईट असेल. त्यामुळे कर्ज उत्पादने तुम्ही कमवायला लागल्यापासून वापरण्यात आली पाहिजेत. त्यांचा वापर जबाबदारीने केल्यास तुम्हाला एक चांगला कर्ज इतिहास तयार करता येईल आणि गृहकर्जासारख्या मोठ्या कर्जासाठी अर्ज करताना त्याचा फायदा होईल.

४. कर्जांचे योग्य मिश्रण असावे: कर्जांचे चांगले मिश्रण असल्यास चांगला क्रेडिट स्कोअर तयार करण्यात मदत मिळते. यात फक्त एकाच वर्गात मोठ्या प्रमाणावर अवलंबून राहण्याऐवजी असुरक्षित आणि सुरक्षित कर्जांचे मिश्रण तयार करण्याचा समावेश आहे.

५. कर्जाचा योग्य पद्धतीने वापर करा: तुमच्या ईएमआयची रक्कम तुमच्या घरी नेण्याच्या उत्पन्नापेक्षा ५० टक्क्यांपेक्षा जास्त होत नाही, तोपर्यंत अनेक बँका तुम्हाला कर्ज देण्यास तयार असतात. व्याजदर वाढल्यास तुमचा ईएमआयही वाढेल. त्यामुळे आपण सर्व ईएमआय आणि क्रेडिट कार्डांचे पेमेंट तुमच्या घरी नेण्याच्या वेतनाच्या ३० टक्क्यांपर्यंत राखले पाहिजे.

६. कर्जाची गरज दाखवू नका: तुम्ही क्रेडिट कार्डाचा वापर करत असाल तर त्या कार्डवर असलेल्या क्रेडिट मर्यादेच्या फक्त ४० टक्क्यांपर्यंत वापर करा. एका मर्यादित कालावधीत बँक कर्जांसाठी अर्ज करणे टाळले पाहिजे, कारण तुम्ही जेव्हा-जेव्हा तसे करता तेव्हा तुमचे क्रेडिट हेल्थ तपासले जाते आणि अशी प्रत्येक चौकशी तुमचा क्रेडिट स्कोअर कमी करते.

७. चुका दुरूस्त करा: अनेकदा कमी क्रेडिट स्कोअर हा कर्ज देणाऱ्या संस्थांच्या चुकांचा परिपाक असू शकतो. त्यामुळे या अहवालातील चुका लवकरात लवकर शोधून त्या दुरूस्त करणे अत्यंत महत्त्वाचे आहे.

८. इतरांच्या पापांची शिक्षा भोगू नका: इतर व्यक्तींच्या आर्थिक बेशिस्तीचा बळी होऊ नका. ती व्यक्ती तुमच्या खूप जवळची असल्याशिवाय, जसे तुमचा जोडीदार, कोणत्याही कर्जात सहकर्जदार होऊ नका. तसेच, हमीदार होऊ नका. कर्जदाराने कर्ज बुडवल्यास तुम्ही पैसे भरण्यास जबाबदार ठरणार नाही. तुम्ही पैसे भरण्यात अपयशी ठरल्यास तुमचा क्रेडिट स्कोअर खालावेल.

श्री. अमर पंडित, सीएफए आणि हॅपीनेस फॅक्टरीचे संस्थापक